Amy聊跨境:亚马逊英国本土号被代扣代缴!卖家应该如何应对?

2023年9月12日

你好,我是Amy,为您的跨境掘金之路保驾护航。

最近,我了解到,很多中国法人在英国注册的本土公司名下的亚马逊店铺收到了通知:自2023年9月1日起,(已注册了增值税,即VAT账号)亚马逊将开始对B2C部分销售代扣代缴。同时英国税局也即将查税,如果发现存在少申报等不合规情况,将会要求卖家补税,在此期间会冻结该卖家的亚马逊账户资金。

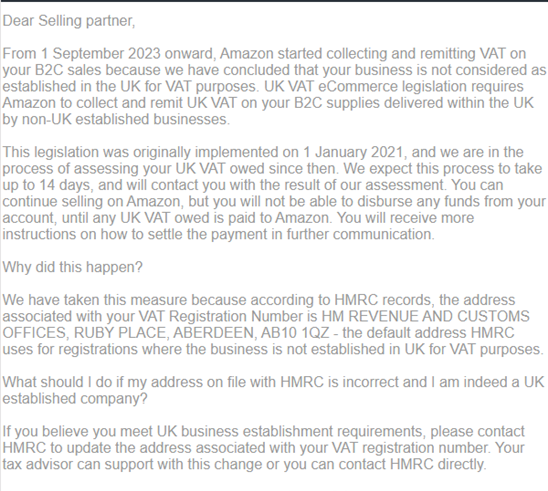

(卖家收到的邮件详情)

根据上述邮件,我的观点是:

英国税局将中国法人注册的英国本土公司视为非英国公司来看待,因为这些公司在英国并没有实际经营场所,没有员工记录,法人也没有NI (national insurance),达不到英国税收居民企业的标准。

英国税局HMRC新出这个政策很大原因是大量类似中国法人注册的英国本土公司出现,同时没有合规进行税务申报。

根据相关英国的法律,英国本土公司的定义是:公司的日常管理和控制的地点在英国。因此,可以被定义为英国本土公司的证据为:

1)带有付款证明的租赁/租赁协议-英国办公室的租赁协议

2)在营业地址雇用的员工记录,以及营业的PAYE可用作为参考

3)市政税账单

4)水电账单

5)购买货物的收据

6)英国法人的国民保险号码(National insurance number)

海外公司也可以被认定为英国公司,前提是:公司的日常管理和控制的地点在英国。

也就是说海外公司可以提供:

1)带有付款证明的租赁/租赁协议-英国办公室的租赁协议

2)在营业地址雇用的员工记录,以及营业的PAYE可用作为参考

3)市政税账单

4)水电账单

5)购买货物的收据

6)英国法人的国民保险号码(National insurance number)

税局不接受以下证据:

1)代理地址

2)转发地址

3)虚拟办公地址

目前还有部分英国卖家反应,虽然他们的VAT证书显示的是UK Company (with UK establishment) 而且VAT CHECK页面显示的也是正常地址,并不是HM REVENUE AND CUSTOMS OFFICES, RUBY PLACE, ABERDEEN, AB10 1QZ ,但是他们同样收到亚马逊通知。

可见这是一个趋势,中国法人注册的英国本土公司这样的没有达到英国税收居民企业标准的,将不会再视为英国本土公司。

卖家应该如何应对?

1、如果卖家平时合规进行税务申报,没有少申报,也确实不能缺少目前的亚马逊店铺,那就当作非英国公司类似中国公司进行亚马逊业务。

2、如果卖家目前还没有收到亚马逊通知,平时也没有很合规的进行税务申报,那么最好尽快提取亚马逊店铺资金,进行库存移除,可以酌情考虑注销该公司。当然要酌情考虑店铺带来的收益和查税带来的补交纳税金之间的孰轻孰重。

3、对于已经收到亚马逊的卖家,目前最好的建议是积极地配合亚马逊进行审查。

4、如果你有意愿在英国实体经营公司,我们沙之星跨境可以协助卖家注册英国公司。

?Tips:如果卖家还是像以前那样,用空壳公司经营店铺,HMRC和亚马逊会把这类公司看作“海外公司”。如何取舍,由卖家自己决定。

线索中心,精准挖掘潜在客户

线索中心,精准挖掘潜在客户