亚马逊选品-数据分析第14期 沐浴皂液分配器

2024年9月2日

今天要解读的产品-沐浴皂液分配器

图片来源:亚马逊

1.市场容量

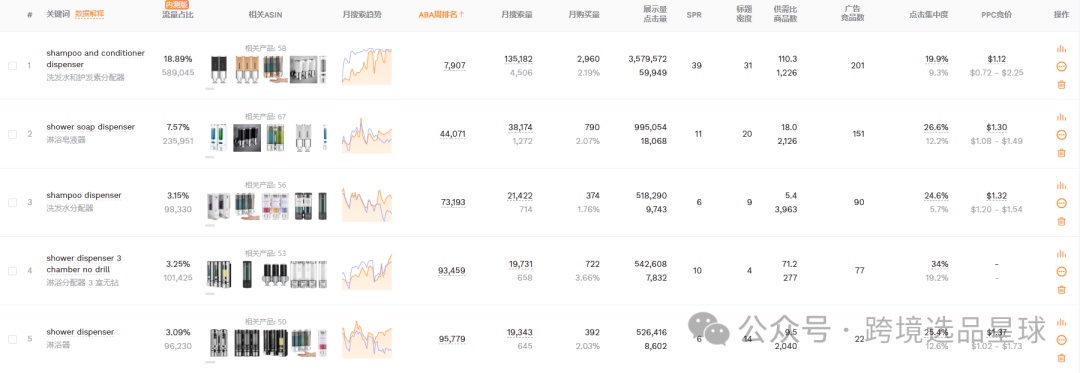

图片来源:卖家精灵

通过排名靠前的几个核心关键词可知,最高aba周排名在7907。

关键词最大搜索量135182,商品数1226,供需比135182/1226=110.3。

月购买量最高2960(通过关键词搜索产生的购买量)。

前三asin点击集中度范围19.9%-34%。

ppc竞价范围1.12-1.37美金。

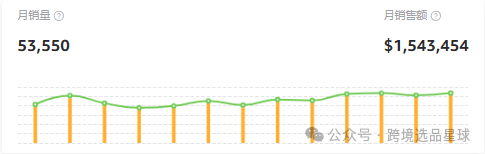

通过小类bsr100榜单(类似产品最多的小类目,下文小类榜单同理)可知,月销量53550,月销售额1543454$。

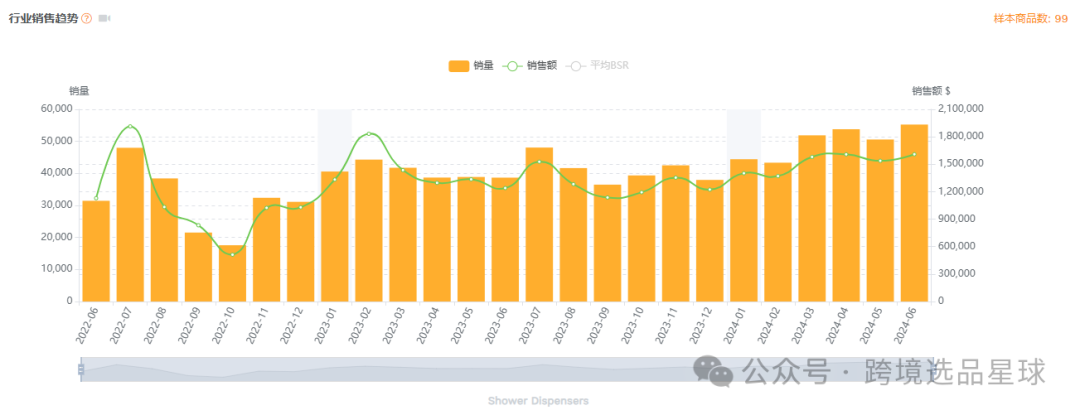

2022年每个月销量幅度变化大,2023年趋于稳定且呈现一种小幅度的增长趋势。

小类bsr榜单中,排名最靠前的同类商品查看该市场天花板,大类排名7511,小类第2。

综上,市场容量一般(为了方便新手判断,可定义小类月销<3w为小,3w<月销<10w为一般,月销>10w为大),月搜索量大、月购买量高,商品数量中等,前三asin点击集中度中等,ppc竞价中等。

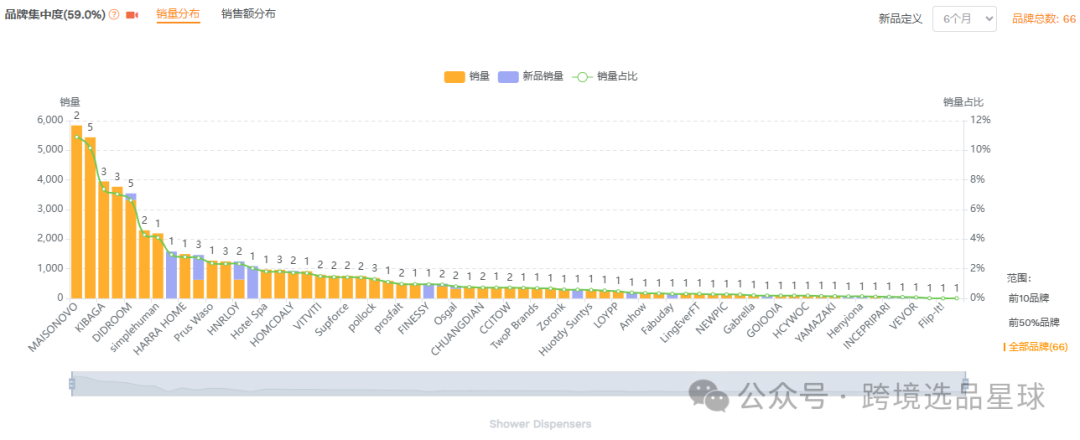

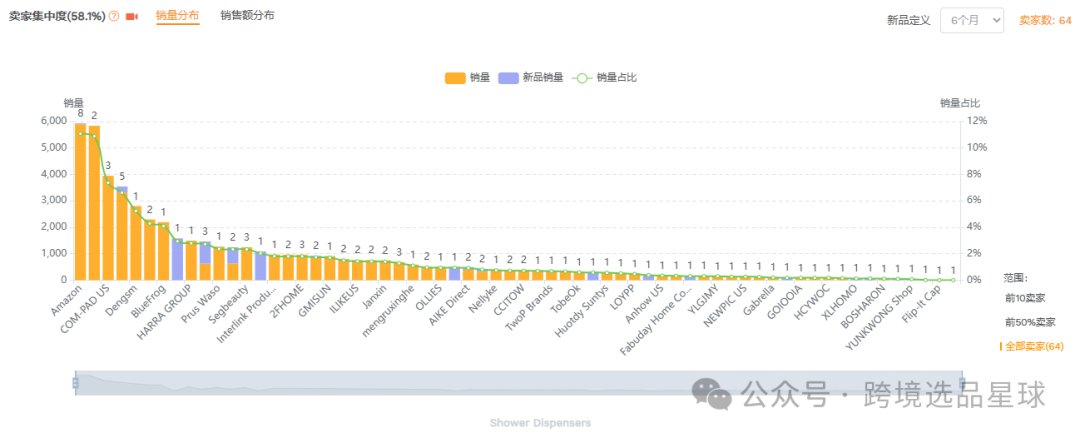

2.竞争程度

以下是小类bsr榜单市场分析报告

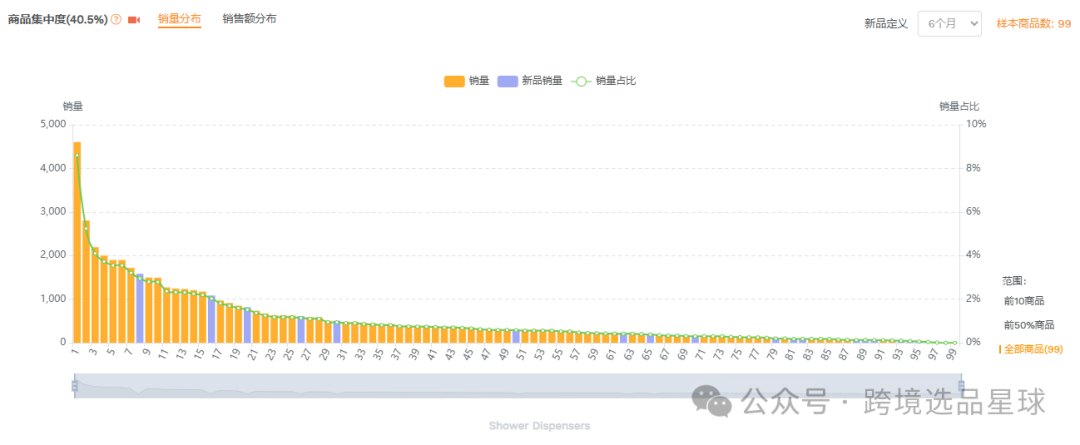

商品集中度40.5%(top10)。

品牌集中度59%。

卖家集中度58.1%。

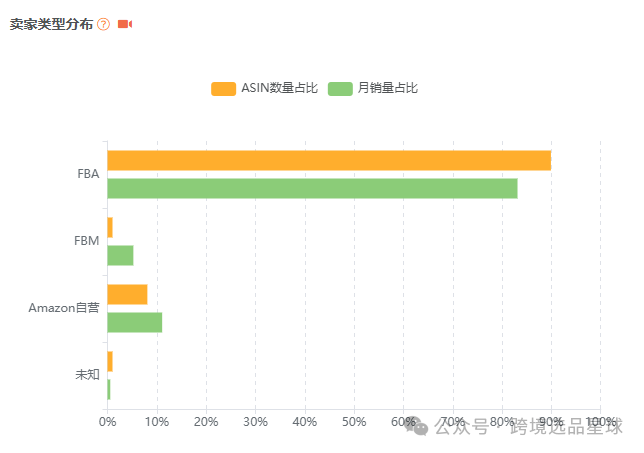

fba卖家asin数量占89.9%,fba卖家月销占比83.13%。

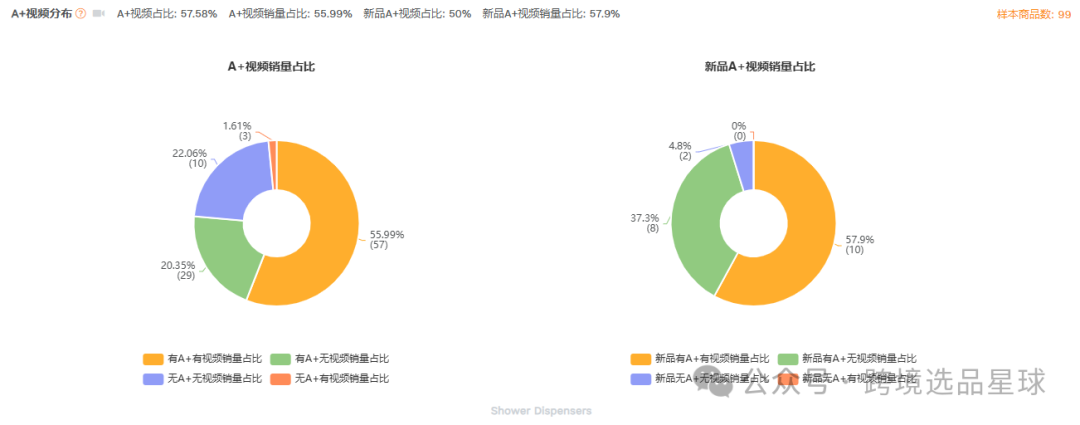

A+视频占比:57.58%

A+视频销量占比:55.99%

新品A+视频占比:50%

新品A+视频销量占比: 57.9%。

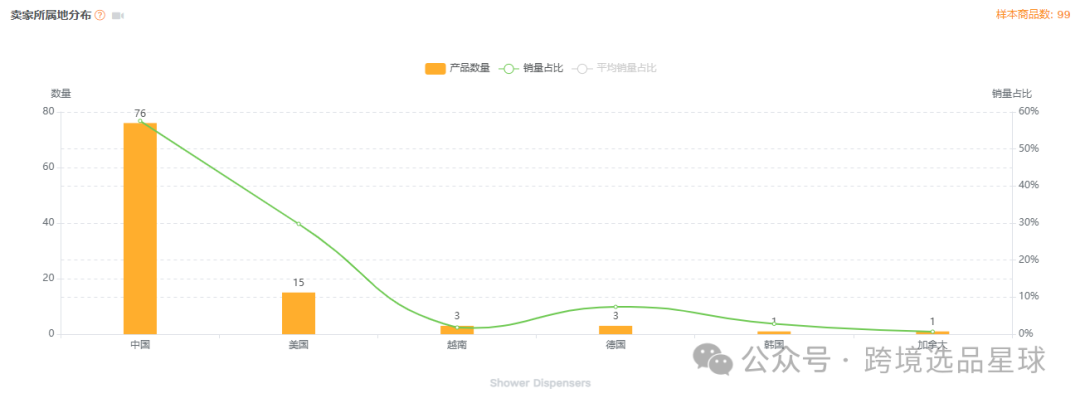

中国卖家76个,美国卖家15个。

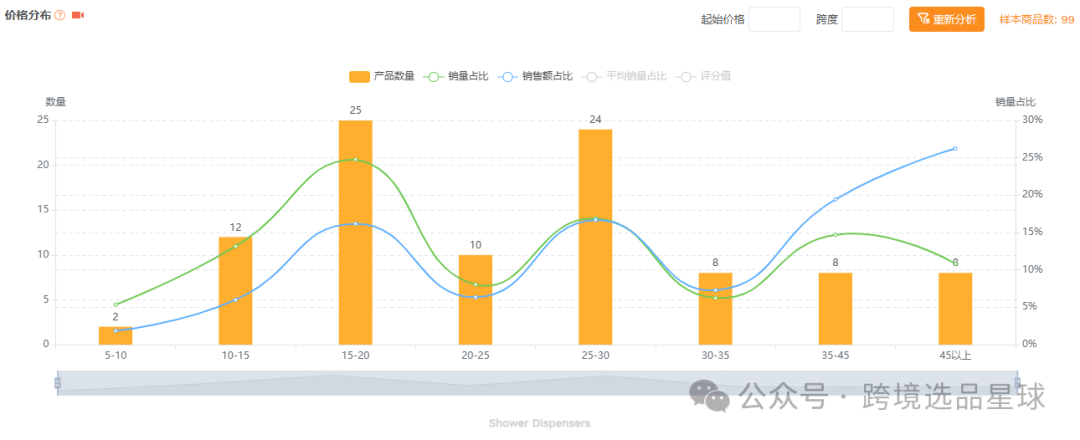

15-20美金的商品数最多25个且销售占比最高,25-30美金的商品数24个,销量占比虽没15-20美金高,但销售额占比和15-20美金差不多。45美金以上的商品数8个,销量占比一般但销售额是最高的。

接下来要进行类目款式分析竞争程度

小类bsr榜单中,沐浴皂液分配器有正向取用和倒向取用的,我们今天解读的款式是倒向取用的(文章最开头的图片)。

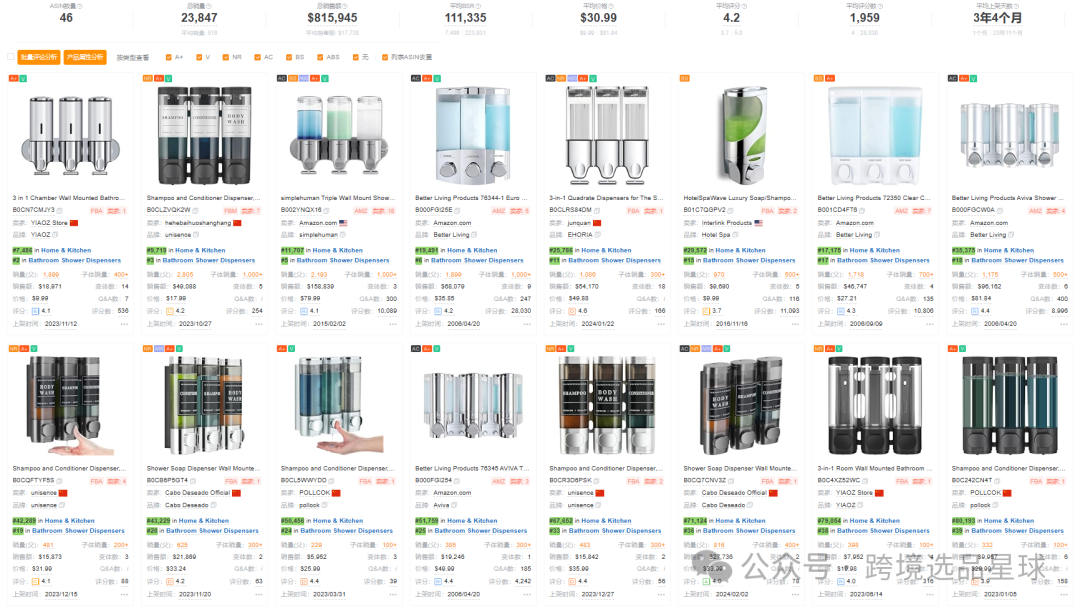

小类bsr100中,有46款同类沐浴皂液分配器,平均月销518,平均价格30.99$,平均评级4.2,平均评分数1959,平均上架时间3年4个月。

综上,市场竞争大。商品,品牌,卖家集中度达到40%以上,中国卖家多,竞争激烈。新品A+视频占比高。小类bsr100中同类产品占比大,平均评分数高,平均上架时间长。

3.新品机会

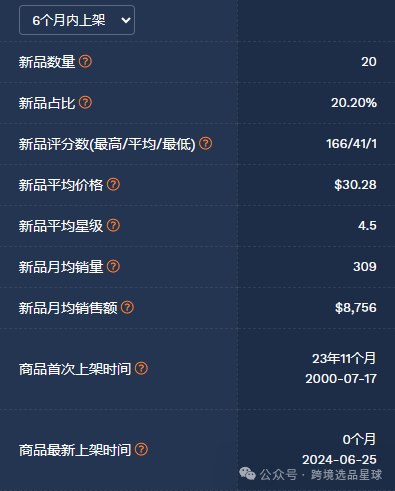

新品数量20,新品均价30.28美金,新品月销309。

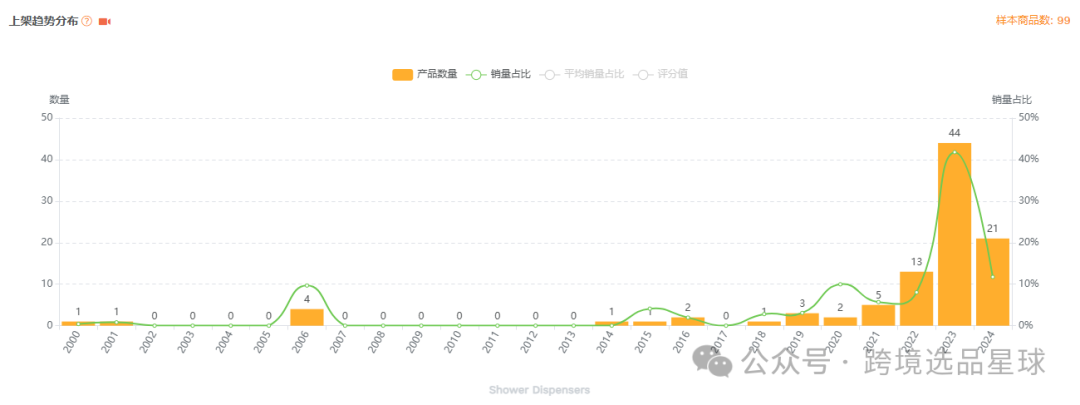

1年内上架产品数42个,1年半到3年上架产品数39个,3年以上产品数18个且销量占比最高。

上架趋势从2018-2023年逐渐增加,销量占比也在增加。

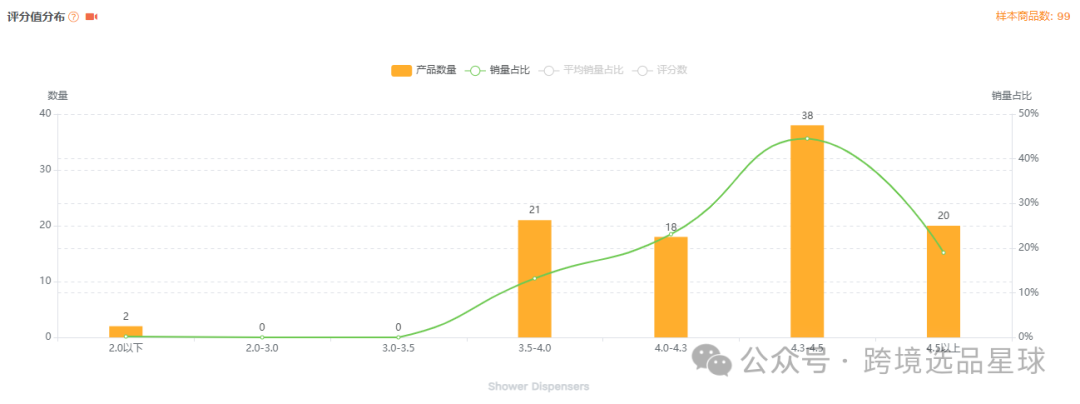

0-50个评分数21个,500个评分数产品数量27个销量占比最高。

产品评级在4.3-4.5有38个且销量占比最高。

最后看看中国卖家新品(上架180天内)情况

价格49.88$,月销1086,月销售额54170$,有18个变体,自然搜索词108,广告流量词135。

价格29.99$,月销613,月销售额18384$,有5个变体,自然搜索词36,广告流量词55。

综上,新品机会一般。近半年上架产品20个。上架3年以上的产品销量占比最高。评分数在500以上,评级在4.3以上的产品多,且销量占比高,说明了消费者对于这些产品的满意度较高。新品大类排名靠后,小类最高11。新品广告流量词比自然搜索词多。

4.总结

市场容量一般,竞争程度大,新品机会一般。

建议:

聚焦差异化与品质:鉴于市场竞争激烈,建议卖家注重产品差异化设计,如独特外观或额外功能,同时确保高品质生产,以高评分和高评价吸引并留住顾客。

优化营销与广告:鉴于新品广告流量词多于自然搜索词,加大广告投放力度,优化关键词和广告内容,提高转化率。同时,利用A+视频增强产品展示,提升购买意愿。

持续上新与深耕市场:鉴于新品机会存在,建议定期推出新品,保持市场活跃度。同时,深入分析市场需求,优化现有产品线,针对高销量和高满意度区间的产品进行深耕,提升整体市场份额。

产品解读仅供参考,请仔细自行查阅专利。

(来源: 跨境选品星球)

以上内容源自网络,由跨境魔方后台编辑整理汇总,其目的在于收集传播行业新闻资讯,跨境魔方不对其真实性、可靠性承担任何法律责任,如有侵权请联系删除。特此声明!

*上述文章存在营销推广内容(广告)

线索中心,精准挖掘潜在客户

线索中心,精准挖掘潜在客户

,让AI接管外贸获客全流程,20万+企业都在用!

,让AI接管外贸获客全流程,20万+企业都在用!